Hedging là gì? Chiến lược phòng ngừa rủi ro trong Forex

Bởi admin - Đăng ngày: 09/08/2022 - Cập Nhật: 22/07/2023Khi bước chân vào thị trường tài chính, có thể bạn đã từng nghe thấy các nhà đầu tư hoặc chuyên gia tài chính nói về Hedging. Trên thực tế, đây là một hình thức phòng ngừa rủi ro trong trường hợp thị trường biến động ngược lại với những gì nhà đầu tư kỳ vọng. Nếu muốn sử dụng chiến lược này, bạn phải hiểu rõ Hedging là gì và cách thức hoạt động của nó. Sau đây là những gì bạn cần biết về Hedging.

Nội dung

Hedging là gì?

Hedging (bảo hiểm rủi ro) là một chiến lược phòng ngừa rủi ro được các nhà đầu tư sử dụng để bảo vệ danh mục đầu tư của họ khi thị trường biến động bất lợi. Hiểu một cách đơn giản, Hedging như một loại bảo hiểm giúp nhà đầu tư giảm thiểu rủi ro xuống mức thấp nhất khi thị trường biến động xấu.

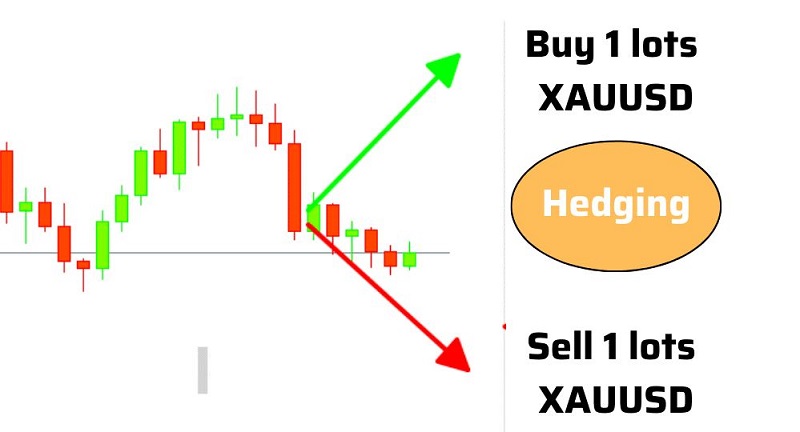

Hedging chính là việc nhà đầu tư mở một vị thế trái ngược với vị thế đang nắm giữ, cụ thể là 2 lệnh đối nghịch nhau. Nếu thị trường đi ngược lại với hướng nhà đầu tư dự đoán, vị thế giao dịch chính sẽ gặp rủi ro, khi đó Hedging sẽ tạo ra lợi nhuận và bù đắp vào phần thua lỗ của nhà đầu tư.

Các nhà giao dịch có thể lựa chọn Hedge như một phương pháp bảo vệ tài khoản của mình trước những rủi ro. Mặc dù không thể loại bỏ rủi ro hoàn toàn, những việc sử dụng chiến lược phòng ngừa rủi ro có thể giúp nhà đầu tư giảm thiểu tổn thất hoặc giới hạn nó ở mức có thể chấp nhận được.

Ứng dụng Hedge vào thị trường forex

Hedging được sử dụng trong nhiều thị trường tài chính khác nhau như: chứng khoán, hàng hoá, Forex… Mỗi thị trường sẽ có những cách áp dụng khác nhau. Chẳng hạn ở thị trường chứng khoán, công cụ Hedging thường là hợp đồng tương lai hoặc hợp đồng quyền chọn. Còn trong thị trường Forex, các bảo hiểm rủi ro sẽ đa dạng hơn.

Trong thị trường Forex, Hedging sẽ được thực hiện trong 3 tình huống sau:

- Trader lo ngại các tin tức hoặc sự kiện có thể gây ra biến động mạnh về giá. Thông thường Hedging sẽ được sử dụng như một hình thức bảo vệ ngắn hạn.

- Diễn biến thị trường trở nên xấu hơn, nhưng nhà đầu tư vẫn kỳ vọng giá sẽ đi đúng hướng nên sử dụng Hedging để bảo vệ cho danh mục đầu tư của mình.

- Khi lệnh hiện tại đang bị thua lỗ quá nhiều, nhà đầu tư có thể sử dụng Hedging để giảm bớt thua lỗ.

Chiến lược phòng ngừa rủi ro trong forex

Có rất nhiều chiến lược phòng ngừa rủi ro mà các nhà giao dịch ngoại hối có thể thực hiện để kiểm soát khoản lỗ tại các sàn giao dịch Forex. Trong đó, có 3 chiến thuật phổ biến được nhiều trader ưa chuộng, bao gồm:

1. Chiến lược Hedging trực tiếp

Với chiến lược này, nhà đầu tư sẽ mở 2 vị thế đối nghịch nhau. Cụ thể, trader sẽ mở cùng lúc 1 vị thế Buy và 1 vị thế Sell trên cùng một cặp tiền tệ, với cùng khối lượng giao dịch và cùng một mức giá.

Lưu ý: Sau khi đặt lệnh đối ứng trader cần theo dõi hành động giá để xác định hướng đi của giá. Từ đó có thể đưa ra quyết định đóng lệnh có lợi nhất cho bản thân.

Xem thêm: Swap là gì? Cách tận dụng phí qua đêm trong giao dịch forex

Ví dụ:

Bạn dự đoán cặp tiền EUR/USD sẽ tăng lên, nên bạn quyết định vào lệnh Buy với khối lượng giao dịch 1 lot ở mức giá 1.22300. Tuy nhiên, lúc này thị trường đang có tin bất lợi về giá nên bạn thực hiện Hedging bằng cách vào thêm 1 lệnh Sell với khối lượng 1 lot ở cùng mức giá 1.22300

Nếu thị trường đi lên theo đúng kỳ vọng, bạn sẽ đóng lệnh Sell. Ngược lại, nếu thị trường đi xuống thì ngay khi lệnh Buy được đóng thì lệnh Sell cũng được khớp, nhờ vậy bạn sẽ giảm thiểu được một khoản lỗ không nhỏ.

2. Hedging bằng các cặp tiền liên quan

Ý tưởng của chiến lược này là chọn các cặp tiền tệ có mối tương quan với cặp tiền mà bạn muốn giao dịch để mở vị thế phòng ngừa rủi ro. Cách thực hiện như sau:

- Nếu 2 cặp tiền đó có mối tương quan nghịch chiều, bạn sẽ mở hai vị thế giống nhau.

- Ngược lại, nếu sự tương quan giữa hai cặp tiền tệ là thuận chiều, bạn sẽ mở hai vị thế đối nghịch nhau.

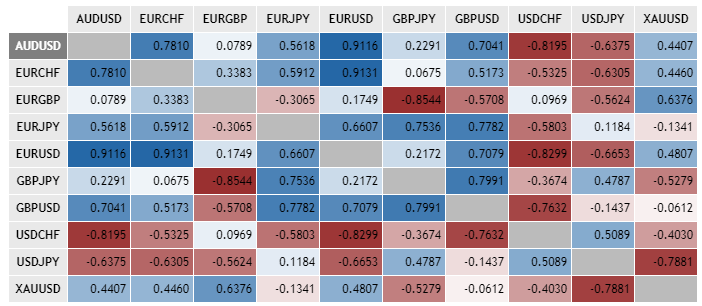

Nếu các cặp tiền có mức tương quan âm thì nó là tương quan nghịch. Ngược lại, nếu cặp tiền có mức tương quan dương thì nó là tương quan thuận chiều.

Mức tương quan trên + 0.8 và dưới – 0.8 là mức tương quan mạnh mẽ nhất. Nếu chỉ số tương quan bằng 0 thì chứng tỏ cặp tiền này không có bất cứ mối tương quan nào.

Để xác định mối tương quan hiệu quả giữa các cặp tiền nhà đầu tư nên cài đặt công cụ ma trận hệ số tương quan.

Xem thêm: Position Trading là gì? Chiến lược Position Trading hiệu quả

- Ví dụ 1: Cặp tiền có mối tương quan thuận

Quan sát trong bảng trên ta thấy USD/CAD và EUR/CAD có mối tương quan thuận là + 91. Khi này ta sẽ mở 2 vị thế đối ngược nhau cho 2 cặp tiền tức là sẽ Buy USD/CAD và Sell EUR/CAD

- Ví dụ 2: Cặp tiền có mối tương quan nghịch chiều

Cặp tiền EUR/GBP và GBP/JPY cùng có chỉ số tương quan là -84. Đây là mối tương quan nghịch chiều nhau và nhà đầu tư sẽ mở 2 vị thế giống nhau cho 2 cặp tiền. Tức là nhà đầu tư có thể mở cùng lúc 2 lệnh Buy EUR/GBP và GBP/JPY hoặc Sell EUR/GBP và GBP/JPY.

3. Hedging sử dụng hợp đồng quyền chọn

Hợp đồng quyền chọn là một thỏa thuận đặt trước, trong đó trader có quyền (nhưng không kèm nghĩa vụ) mua hoặc bán một cặp tiền tệ ở một mức giá xác định được tại một thời hạn nhất định.

- Nếu đang mở lệnh Buy: Nhà đầu tư có thể Hedging bằng vị thế “bán quyền chọn mua” hoặc “mua quyền chọn bán”.

- Nếu đang mở lệnh Sell: Nhà đầu tư có thể Hedging bằng vị thế “bán quyền chọn bán” hoặc “mua quyền chọn mua”.

Ví dụ:

Khi đặt lệnh buy một cặp EUR/USD tại mức giá 1.35, Hedging được thực hiện bằng việc mua một quyền chọn bán tại mức giá 1.34. Như vậy, nếu EUR/USD tăng, trader sẽ kiếm được lợi nhuận từ lệnh mua này và chỉ mất chi phí để mua hợp đồng.

Tuy nhiên, nếu EUR/USD giảm giá <1.34, bạn vẫn được quyền sell cặp tiền này ở giá 1.34 do đó vẫn được hưởng lợi từ hợp đồng quyền chọn đó, và chỉ thua lỗ từ lệnh BUY ban đầu.

Lưu ý khi sử dụng phương pháp Hedging

Mặc dù Hedging thường được sử dụng để hạn chế rủi ro cho các nhà giao dịch, nhưng việc thực hiện không tốt chiến lược này có thể gây tai hại cho tài khoản giao dịch của bạn. Sau đây là những lưu ý khi sử dụng phương pháp Hedging mà bạn cần nhớ:

- Hãy xem xét về chi phí giao dịch

Hedging đi kèm với một cái giá phải trả đó là chi phí giao dịch. Vì vậy hãy xem xét tỷ lệ chi phí – lợi ích của việc tham gia một giao dịch có Hedging.

Xem thêm: Exness là gì? Đánh giá sàn exness có uy tín không?

- Thoát khỏi Hedging đúng cách

Để thoát ra khỏi Hedge, bạn cần phải đóng một trong hai vị thế. Vấn đề chính của việc thoát khỏi nó là chọn đúng thời điểm. Trước khi đóng một trong các vị thế, bạn phải chắc chắn về hướng đi xa hơn của giá, nếu không, tất cả các biện pháp được thực hiện để bảo vệ vốn của bạn sẽ vô ích.

- Kinh nghiệm giao dịch cực kỳ quan trọng

Các nhà giao dịch “lão làng” thường sử dụng các chiến thuật phòng ngừa rủi ro bởi vì họ đã có cái nhìn thấu đáo về thị trường tài chính. Nhưng đối với newbie thì nên cân nhắc bởi chiến thuật Hedging đòi hỏi người sử dụng phải có chuyên môn và kỹ năng. Nếu không có chuyên môn sẽ khiến bạn thua lỗ nhiều hơn so với việc không sử dụng hedging.

Kết luận

Như vậy, chiến lược phòng ngừa rủi ro Hedging là một cách mà trader có thể sử dụng để bảo vệ tài khoản và giảm thiểu rủi ro xuống mức thấp nhất. Tuy nhiên, để sử dụng chiến lược này đòi hỏi trader phải có nhiều kinh nghiệm và kỹ năng ứng biến trên thị trường. Hi vọng qua bài viết này, các bạn đã hiểu rõ Hedging là gì và nắm được một số chiến lược Hedging trong forex.